Библиотека

Теология

Конфессии

Иностранные языки

Другие проекты

|

Ваш комментарий о книге

Глава 16 В поисках модели «денежной экономики»: К. Викселль и И. Фишер

• Кнут Викселль - экономист-теоретик и публицист

• Концепция кумулятивного процесса

• Теория общего равновесия и концепция процента И. Фишера

• Теория денег И. Фишера

Как отмечалось в главе 13, теория равновесия Вальраса на многие десятилетия предопределила «болевые точки» экономической теории, среди которых проблема денег занимала едва ли не первое место. Речь шла, по существу, о создании теории, в которой деньги играли бы существенную роль. В модели равновесия расширяющейся экономики (экономики, в которой имеют место сбережения и инвестиции) Вальрас указал возможное направление развития теории, связав процент и доходность капитальных благ.

Разумеется, равновесный подход не был единственным теоретическим подходом к анализу сущности и роли денег, существовавшим в конце XIX в. Весьма популярной в ряде стран, прежде всего в Германии и России, была выросшая на почве исторической школы государственная теория денег Кнаппа, которая исходила из правовой природы и с этих позиций обсуждала сущность денег как всеобщего платежного средства и меры стоимости. Определенную известности лучили функциональная теория денег, выводящая функцию меры стоимости из функции средства обращения и платежа.

На рубеже веков проблемы денег и денежного обращения приобрели самостоятельное практическое значение, что отражало остроту этих проблем в последнее десятилетие XIX - начале XX в. На повестке дня оказались следующие вопросы: золотой стандарт и его значение для системы цен, биметаллизм; международное сотрудничество в области денежного и валютного регулирования. Более того, в 1 период стабильность экономики рассматривалась в значительной степени в связи со стабильностью цен, но если в наше время основная проблема - это тенденция роста цен, в конце XIX в. главную опасность представляло длительное снижение общего уровня цен, наблюдавшееся на протяжении двух десятилетий. Вместе с тем экономическая стабильность не сводилась к стабильности цен. Уже в то время экономисты размышляли над проблемой стабильности уровня производства и занятости. Что касается способов воздействия на денежную массу, то уже тогда были предложены меры регулирования, ставшие сегодня общепринятыми, например, воздействия на денежную массу через операции с государственными облигациями - прообраз операций на открытом рынке. Высказывались самые разные предложения о том, как обеспечить стабильность покупательной способности денег, т.е. общего уровня цен. Так, Вальрас предложил соединить золотой стандарт с системой серебряной монеты, которая служила бы не только цели размена, но и через изменение ее количества позволяла бы воздействовать на покупательную способность денег. Фишер выдвинул идею компенсированного доллара, суть которой сводилась к тому, что курс валюты (ее золотое содержание) должен устанавливаться в соответствии с движением внутренних цен, в результате чего покупательная способность доллара оставалась бы неизменной. Большая практическая значимость указанных проблем способствовала активизации теоретических исследований денег и их роли в процессе воспроизводства.

В этой главе объединены два имени - шведского экономиста К. Викселля и американского экономиста И. Фишера, каждый из которых внес заметный вклад в развитие теории денег и создание модели денежной экономики. Это объединение объясняется общностью теоретической базы и используемого инструментария, а также сферы интересов. Что касается теоретической базы и инструментария, то оба они были приверженцами маржинализма и принципа общего экономического равновесия, оба способствовали активному использованию математики в экономических исследованиях, полагая, что без математики теоретические исследования невозможны.

Общность интересов проявлялась и в тематике исследований. Исследования этих экономистов так или иначе были связаны со взаимосвязями денег, процента и цен. Даже названия их основных работ Удивительным образом сходны.

Вместе с тем позиции этих ученых по многим вопросам оказались различными, что проявилось и в том, как в дальнейшем развивались их идеи. Из наследия Викселля выросла так называемая стокгольмская школа, заявившая о себе в 20-30-е годы и продемонстрировавшая особый интерес к проблемам экономической динамики, неравновесия и неопределенности.

Фишер не основал какой-либо школы, но его анализ процента инфляции, ожиданий и денежного обращения, подкрепленный лирическими данными, стал основой целого направления исследований, к которому, в конечном счете, принадлежат и современные монетаристы.

Имя Викселля прочно ассоциируется с понятием кумулятивного процесса, являющегося центральным в модели, устанавливающей зависимость между ссудным процентом, доходностью капитал, ценами и объемом производства, которая позже стала центральной темой кейнсианских дебатов, имевших столь серьезные последствия для развития экономической науки в XX в. Имя Фишера вошло в историю экономической науки в связи с развитием количественной теории, ее трансакционной версии. Последнее имело не только теоретическое, но и огромное практическое значение в деле формирования основ кредитно-денежной политики. При этом оба экономиста были незаурядными людьми, с широкими общественными интересами.

1. Кнут Викселль - экономист-теоретик и публицист

К. Викселль был не только выдающимся теоретиком-экономистом, но и популярным публицистом, смело обсуждавшим злободневные социальные проблемы, которые было не принято обсуждать публично: равенства полов и прав женщин, ограничения рождаемости, последствия безбрачия, проституции и даже эвтаназии; позволявшим себе критику в адрес церкви и христианских догматов; яростно бичевавший такие социальные пороки, как пьянство, нищета трудящихся и т.д. Часто его оригинальная, граничащая с эксцентричностью позиция шокировала благопристойное общество .

Политико-социальная ориентация Викселля может быть в самом общем виде охарактеризована как умеренно просоциалистическая. Он отстаивал активную роль государства в достижении более равномерного распределения богатства и доходов и осуществлении мер социальной защиты, в качестве важнейшей цели экономической политики выдвигал стабильность покупательной способности денег. Выражением взглядов Викселля по вопросу о роли государства и его задач в современном обществе стала книга « Социалистическое государство и современное общество» (1905), где он высказался достаточно оптимистично относительно социализма и его перспектив. Викселль отмечал, что более активное вмешательство государства в экономику станет неизбежным следствием всеобщего избирательного права и роста политического влияния трудящихся, которые обязательно поставят вопрос о более равномерном распределении богатства. Одобрительно относясь к подобной перспективе, он, тем не менее, не призывал к радикальному перераспределению богатства и доходов даже в случае прихода к власти социалистов. Викселль основывался на принципе эффективности и если и говорил о социализации, то, как о постепенном установлении контроля над монополиями, развитии системы социального обеспечения и страхования, при сохранении средств производства в собственности частных лиц или кооперативов. Иными словами, он имел в виду некоторую форму социального рыночного хозяйства, и эта его позиция перекликалась с идеями некоторых представителей социальной экономии (гл. 9).

В области чистой экономической теории вклад Викселля состоит в развитии теории распределения на основе концепции предельной производительности и попытке интеграции денег в схему Вальраса, что позволяло рассматривать колебания их стоимости в связи с изменением уровня деловой активности. Тем самым был предложен новый подход к проблеме динамики.

Первой крупной работой Викселля в области теории была книга «Стоимость, капитал и рента» (1893), в которой он последовательно применял маржиналистский подход к теории распределения . Использовав идею производственной функции, он сформулировал принцип эффективной аллокации ресурсов, соединив его с принципом распределения доходов, и, более того, выразил результат математическим языком: в соответствии с принципом оптимальности производственных факторов в выпуске должна быть пропорциональна частной производной производственной функции по соответствующему фактору. В рамках анализа проблемы распределения с точки зрения оптимальной аллокации ресурсов Викселль обратился к сформулированной ранее Уикстидом так называемой проблеме «исчерпания продукта». Суть проблемы состоит в том, что условия свободной конкуренции и оптимальности на уровне фирмы не со согласуются с предположением о линейной однородности производной функции, которая только и гарантирует полное распредели продукта между факторами в соответствии с их предельными продуктами. Чтобы решить эту проблему, Викселль вышел на уровень отрасли и предположил, что условия линейной однородности выполняются для производственной функции на уровне отрасли в целом, а индивидуальные производственные функции фирм не являются линейно-однородными.

В «Исследовании в области теории общественных финансов» (1896) Викселль впервые применил принципы теории предельной полезности к анализу общественного сектора и выдвинул идею, что предприятий общественного сектора и естественных монополий должны осуществляться в соответствии с принципом предельных издержек как основы цены.

В этой работе он сформулировал следующие принципы и процедуры принятия решений в области фискальной политики: у

основная часть бюджетных поступлений должна идти не от косвенных налогов, а от прямых налогов на доходы и имущество;

решение о налогах и расходах должно приниматься в комплексеи отражать общественные предпочтения;

важную роль в достижении социальных результатов играет процедура принятия решений: положительные результаты предлагаемых решений в области бюджета должны быть очевидными для парламентариев и приниматься подавляющим большинством.

Проблему налогов Викселль рассматривал с позиций теорий предельной полезности в ее применимости к общественному сектору. В этой связи он касался проблемы цены чистых и смешанных общественных благ и их услуг.

Анализ проблем капитала и процента, начатый в «Стоимости, капитале и ренте», был продолжен в «Лекциях по политической экономии» (первая часть - 1901 г., вторая - 1906 г.) . Эта работа представляет своеобразный синтез старых и новых идей, макро- и микроподходов. В этой работе Викселль развивал теорию капитала и процента Бём-Баверка, предложил рассматривать процент с точки зрения ожидаемой предельной производительности благ. Центральным моментом теории капитала он сделал не концепцию среднего периода производства, а концепцию временной структуры инвестиций. Викселль попытался выяснить, как изменения в этой структуре связаны с изменениями в зарплате, ренте, проценте, с одной стороны, и с условиями накопления капитала и технологическими изменениями - с другой. Отчасти он предвосхитил подход Кейнса, исследовав связь между сбережениями и инвестициями и связав изменения в этих агрегатах с изменениями стоимости денег. Викселль отказался от рассмотрения массы денег как экзогенного параметра и обратил внимание на взаимодействие между объемом банковского кредита и его ценой, с одной стороны, и между количеством денег и решениями индивидов относительно использования доходов и решениями предпринимателей относительно производства - с другой. Это означало, кроме всего прочего, радикальный пересмотр количественной теории денег, которая, как известно, связывала изменения общего уровня цен с изменениям количества денег.

Главной переменной модели денежной экономики Викселля является соотношение рыночной процентной ставки и так называемой естественной ставки, а центральным механизмом этой модели - так называемый кумулятивный процесс, изложенный в работе «Процент и цены» (1898) и в части 2 «Лекций...».

Иохан Густав Кнут Викселль (1851-1926) родился в Стокгольме. Математическое образование получил в университете г. Уппсала. На протяжении всей жизни занимался активной публицистической и просветительской деятельностью, имевшей выраженную социальную направленность. Одновременно проводил теоретические экономические исследования. Во многом из-за своей широкой известности как публициста, которая порой приобретала скандальный характер, научная карьера Викселля складывалась непросто: первую постоянную академическую должность он получил лишь в 1901 г. в университете г. Лунда. Но, несмотря на это, практически все экономисты, которых мы относим к стокгольмской школе (Б. Улин, Э. Лундберг, Э. Линдаль), считали себя его учениками. В последние годы жизни Викселль консультировал различные правительственные организации. Банк Швеции, входил в состав многочисленных комитетов и комиссий, был активным Шведской экономической ассоциации.

Так, в 1910 г. он был осужден и провел несколько месяцев в тюрьме за оскорбление религии. В одной из своих публичных лекций Викселль обрушился на догмат о непорочном зачатии с позиций защиты прав человека (речь шла о супружеских правах Иосифа).

Wicksell К. Value, Capital, and Rent (Ueber Wert, Kapital und Rente nach fen neueren nationalokonomischen Theorien, 1893) Transl. Frowein. S. L., 1954.

Wicksell К. Finanztheoretische Untersuchungen, nebst Darstellung undj des Steuerwesens Schwedens. Jena, 1896. Partial, transl.// Classics in the' of Public Finance. 1964.

Wicksell K. Lectures on Political Economy (Forenlasningar i nationalekonomi. 1901, 1906) Trans. Classen E. 2 vols. L., 1934-1935.

Interest and Prices (Geldzins und Guterpreise, 1898). (Trans. Kahn R. L., 1936).

2. Концепция кумулятивного процесса

В отличие от Вальраса, который начинал с простейшей экономики реального обмена, Викселль рассматривал денежную экономику, в которой действуют банки, определяющие цену кредита. Предприниматели-инвесторы при определении объема инвестиций исходят, с одной стороны, из величины рыночной ставки процента, а с другой - из так называемого естественного процента, который отражает величину предполагаемой доходности новых капитальных благ.

Следует отметить, что и у Викселля, и у его последователей можно обнаружить различия в трактовке этого понятия, а также терминологические разночтения. Так, наряду с термином «естественный» часто используется термин «реальный процент», вместо понятия «рыночный» - «денежный», а кроме того иногда вводится понятие «нормальный процент», который отличается от естественного на величину, отражающую степень риска вложений в тот или иной актив. С подобной терминологической и одновременно содержательной проблемой мы встретимся еще не раз.

Но, так или иначе, Викселль сосредоточил внимание не на самих по себе значениях рыночного или естественного процента, а на их соотношении.

То, что эти проценты не всегда совпадают, можно объяснить хотя бы тем, что они связаны с разными процессами. Рыночный (банковский, денежный) процент отражает, с одной стороны, спрос на кредит, а с другой - возможности его удовлетворения банками, которые зависят от резервов банков и от банковского законодательства. Естественный процент отражает потенциальную доходность капитальных активов при некоторых заданных условиях воспроизводства. Совпадение значений обеих переменных возможно, но всегда оно имеет место лишь в бартерной экономике. В подобной экономике, как писал Викселль в работе «Процент и цены», норма процента устанавливается под влиянием спроса и предложения в условиях, когда капитал - это капитальные активы, а плата за заемный капитал осуществляется в натуре, без посредства денег .

Разумеется, сразу же возникает вопрос: в какой мере естественная и рыночная ставки независимы друг от друга, не воздействую на них одни и те же факторы, наконец, насколько устойчива естественная ставка? В принципе Викселль исходил из того, что применительно к определенному периоду соответствующие предположения о независимости могут быть сделаны.

Итак, каков же механизм воздействия расхождений между этими ставками на экономику?

Когда банковский (рыночный, денежный) процент меньше естественного (реального), у потенциальных инвесторов возникают ожидания дополнительных прибылей. Инвестиционные проекты на начинают претворяться в жизнь, растет спрос на факторы производства, что приводит к росту заработной платы и рентных платежей, порождая в свою очередь рост спроса на предметы потребления. При последний способен несколько замедлить возникшую в результате первоначального импульса тенденцию относительного роста цен на инвестиционные товары. Повышение спроса на предметы потребления в свою очередь стимулирует производство и инвестиции. Процесс приобретает кумулятивный характер.

Здесь важно подчеркнуть, что импульс к расширению производства дает рынок инвестиционных товаров, затем тенденция повышения деловой активности распространяется на рынок предметов потребления и как «вторичный импульс» «возвращается» на рынок капитальных благ и т.д.

Хозяйственная экспансия, возникшая таким образом, не может продолжаться бесконечно. В некоторый момент начнет ощущаться ограниченность банковских резервов, что заставит банки повысить процентные ставки, в результате чего первоначальная разница между естественным и денежным процентом сократится. Процесс экспансии исчерпает себя, когда банковский процент достигает уровня реального процента. При этом система приходит в состояние равновесия, которое характеризуется более высоким уровнем цен и производства.

Из модели кумулятивного процесса Викселль сформулировал условия денежного равновесия и стабильности цен. Оно сводится к равенству рыночного и естественного процентов. В этом случае совокупный спрос на заемный капитал равен совокупному предложению сбережений, процент не влияет на цены, цены и заработная плата остаются неизменными.

Именно так были сформулированы Викселлем условия денежного равновесия во второй части «Лекций...». Выяснением непротиворечивости этих условий и их выполнимости занялись впоследствии представители стокгольмской школы.

Каковы теоретические и практические следствия предложенной Викселлем схемы?

Во-первых, схема Викселля является, пусть и упрощенным, описанием неравновесного процесса, и следовательно, может рассматриваться как шаг от статики в сторону динамического анализа; она дала возможность объяснить факт однонаправленного изменения цен и процента; при этом Викселль вплотную подошел к проблеме лагов и ожиданий.

Во-вторых, в рамках динамического подхода была предпринята попытка интеграции теории денег и теории цен. Речь идет о связи между изменением относительных и абсолютных цен. В кумулятивном процессе цены на капитальные активы изменяются прежде, чем Цены на потребительские товары, а следовательно, изменяются относительные цены. Изменение общего уровня цен завершает процесс подстройки системы цен к первоначальному импульсу, вызванному расхождением между естественной и рыночной процентными: ставками.

В-третьих, Викселль внес существенные модификации теорию денег, сделав ее интегральной частью теории производства. Он отказался от старых представлений об экзогенности предложения денег, связав политику банков с общей экономической конъюнктурой.

Наконец, в-четвертых, из схемы Викселля следует практический вывод о процентной ставке как важнейшем инструменте политики стабилизации. Однако эффективность этого инструмента зависит от того, в какой мере обоснованы предположения об устойчивости рассматриваемых взаимосвязей и о независимости переменных модели.

Прежде всего, речь идет о том, насколько можно полагаться на устойчивость реального, или естественного, процента по отношению к изменениям рыночного, денежного, т.е. насколько можно пренебречь возможными побочными и непрямыми эффектами, например, стимулирующим воздействием роста цен на доходы, а через них на естественную ставку Ясно, что если рыночная и естественная ставкив силу каких-либо причин изменяются в одном направлении, эффективность процента как инструмента экономической политики падает. Опыт военной (первой мировой войны) экономики показал обоснованность подобных опасений. В условиях войны начинают действовать процессы, которые Викселль оставлял за рамками рассмотрения, например, ожидается рост прибылей в ряде отраслей, растущие доходы и прогнозы их дальнейшего роста влияют на поведение потребителей и инвесторов и т.д. Все это определяет тенденцию реального процента и снижает эффективность повышения процента как средства борьбы с перегревом экономики.

В другой исторической ситуации возможно возникновение противоположной тенденции - снижения естественного процента в силу, например, пессимистических ожиданий инвесторов, и тогда понижение рыночного процента перестает быть средством в борьбе со спадом производства и падением цен. Именно эта ситуация и стала впоследствии объектом пристального внимания Дж. М. Кейнса.

Викселль, таким образом, сделал важный шаг к созданию динамической модели денежной экономики и во многих отношениях предвосхитил не только макроэкономический подход Кейнса, но и некоторые направления развития кейнсианской теории.

Wicksell К. Gelzinsund Giiterpreise. Jena, 1898. S. 38.

3. Теория общего равновесия и концепция процента И. Фишера

С несколько иных позиций проблемы денежной экономики анализировал Ирвинг Фишер . Вместе с Дж. Б. Кларком он был первым из американских экономистов, добившихся международного признания и до сих пор, несмотря на то что сейчас американские экономисты занимают лидирующие позиции в мировой экономической науке считается одним из самых выдающихся американских экономистов. Его исследования ознаменовали разрыв американской экономической науки с классической политэкономией, соединенной с традицией исторической школы, и обращение к новому, укрепившемуся в Европе теоретическому подходу - маржинализму и основанной на нем неоклассики.

Фишер в наибольшей степени, чем кто-либо другой из американских экономистов, способствовал расширению использования математики, развитию эконометрики, количественного анализа и статистических методов. Он был одним из основателей Американского эконометрического общества и журнала «Эконометрика».

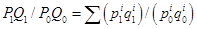

Фишер внес заметный вклад в разработку статистических индексов. Он пытался, в частности, вывести «наилучшую» формулу для индексов цен Р и количеств Q, удовлетворяющих следующему условию:  , где P1, Q1, P0, Q0 - индексы цен и количеств в период t = 1 и t = 0, р1i, q1i, р0i, q0i - значения цен и количеств товара i в соответствующий период. , где P1, Q1, P0, Q0 - индексы цен и количеств в период t = 1 и t = 0, р1i, q1i, р0i, q0i - значения цен и количеств товара i в соответствующий период.

Достижения в области статистики вместе с использованием корреляционного и регрессионного анализа, в том числе и метода распределенных лагов - все это дало надежный инструментарий количественного анализа и определило направление будущих исследований денежного обращения и инфляции, цикла сбережений, мости между инфляцией и безработицей, известной сегодня как кривая Филлипса, а также связи между динамикой цен и процент

В области чистой теории вклад Фишера связан с развитием теории общего равновесия и в этой связи с разработкой теории процента и капитала, а также теории денег, которая включает проблемы инфляции и цикла.

Фишер внес модификации в теорию индивидуального выбора. Он отказался от предпосылки о независимости влияния на совокупную полезность количества одного товара от количества другого то перешел к рассмотрению более общего случая, когда воздействие взаимосвязано. В зависимости от характера этой взаимосвязан Фишер выделял товары, дополняющие друг друга - когда увеличение количества одного товара ведет к повышению предельной полезности другого, и товары, конкурирующие, или товары-субституты, - когда увеличение количества одного приводит к уменьшению предельной полезности другого. В первом случае соотношения код товаров слабо реагируют на изменения их относительных цен, во втором - напротив, даже небольшие изменения относительных цен сильно влияют на соотношение количеств потребляемых товар видно, что условия равновесия при таком подходе зависят от значений так называемой перекрестной эластичности.

Фишер предпринял попытку придать вальрасовой схеме межвременной аспект, т.е. распространить принцип равновесия на случай, когда решения экономических субъектов принимаются на некоторую временную перспективу. Другими словами, он сосредоточился не на анализе системы взаимодействующих рынков и производств различных товаров, а следовательно, на определении относительных цен товаров в данный момент, как это делал Вальрас, а на исследований производства и потребления в различные моменты времени и на соотношении цен, относящихся к различным моментам времени. Очевидно, такой подход предполагает, что все экономические показатели и переменные приобретают временное измерение, особое значение придается проценту, но уже не просто как цене ссудного капитала, а как некоторому интегральному показателю предпочтения стоящего будущему. Причина существования межвременных предпочтений людей кроется, по мнению Фишера, в конечном счете, в том, что жизнь человека коротка и полна неожиданностей. Не случайно от назвал свою теорию процента теорией «нетерпения и инвестиционных возможностей».

Проценту специально посвящены несколько известных работ Фишера: «Оценивание и процент» (1896) , «Норма процента»(1907) , Теория процента» (1930) . В них он связывал процент, прежде всего, с чисто психологическим, связанным с «нетерпением», предпочтением настоящих благ будущим, находящим свое выражение в agio - разнице в полезности благ, относящихся к различным моментам времени. Кроме того, на величину процента, по его мнению, оказывает влияние предельная норма доходности инвестиций, характеризующая инвестиционные возможности.

Уровень процента у Фишера определяется в точке равновесия этих двух величин с поправками на факторы неопределенности и риска. Если рассуждать в терминах кривых безразличия, то можно сказать, что точка касания кривых межвременного потребительского предпочтения и инвестиционных возможностей определяет некоторый дисконт, или процент, который существует уже потому, что люди предпочитают настоящее будущему, даже если ссудный капитал в собственном смысле слова отсутствует. Если же между производством и потреблением благ «стоит» кредит, то равновесие достигается не в точке касания обозначенных кривых, а где-то между ними, где именно - это зависит от рынка ссудного капитала. Строгое доказательство существования равновесия в подобной межвременной модели - задача математически весьма сложная, и ее решение было предложено намного позже.

Межвременной подход Фишера проявился в его анализе, как капитала, так и потребительского поведения. В первом случае речь идет о трактовке Фишером капитала как дисконтированного потока доходов; причем дисконт, или процент, выступал в роли связующего звена между капиталом как потоком и капиталом как запасом. Дисконтирование, таким образом, является способом «приведения» будущего к настоящему, что, в частности, позволяет соотносить различные инвестиционные проекты.

В области потребительского поведения межвременной подход проявился в модели, которая предвосхитила известную сегодня модель жизненного цикла. Суть этой модели в том, что потребитель осуществляет свой выбор, определяя траекторию потребления на весь период жизни. Фишер рассматривал проблему потребительского выбора как проблему trade-off между потреблением сегодня и потреблением завтра. Иными словами, осуществляя потребительский выбор, т.е. определяя как объем текущего потребления, так и объем текущих сбережений, люди решают оптимизационную задачу, в которой как будущее потребление, так и будущие доходы подвергаются процедуре дисконтирования.

Фишер (1867-1947) родился в штате Нью-Йорк, образование получил в Иельском университете, где впоследствии работал почти всю жизнь. Он был первым, кто в Иельском университете защитил диссертацию по теоретической экономике на математическом факультете. Наряду с проблемами экономической теории Фишер посвящал себя пропаганде того, что Сегодня принято называть здоровым образом жизни, выступал за защиту окружающей среды, за развитие социальной гигиены и даже высказывал предложения по усовершенствованию календаря и правописания и по многим другим вопросам в совершенно различных областях.

Будучи экономистом-теоретиком, Фишер относился к теории не как Ценности самой по себе, а как средству улучшения действительности; последняя давала ему и импульс для теоретических изысканий. Так, его тео-рия капитала и дохода сделала его противником налогообложения дохода в принципе, а теория денег побудила выступить с идеей компенсирован-"ого доллара.

Fisher I. Appreciation and Interest. N.Y., 1896.

Fisher I. The Rate of Interest: Its Nature, Determination and Relation to Economic Phenomena. N.Y., 1907.

Fisher I. The Theory of Interest as Determined by Impatience to Spend "come and Opportunity to Invest It. N.Y., 1930.

4. Теория денег И. Фишера

Основы теории денег были изложены И. Фишером в «Покупательной силе денег» (1911) и в ряде работ 30-х годов, прежде всего в «100%-е деньги» (1935) . Теория Фишера представляет собой модифицированный вариант количественной теории денег и является в определенном смысле предшественницей современного монетаризма. Как и современный монетаризм, она имела выраженную практическую направленность и опиралась на эмпирические исследования денежного обращения США, данные об институциональных и функциональных изменениях в банковской сфере и сфере финансов и была призвана теоретически их осмыслить и систематизировать.

Подобно монетаристам Фишер сосредоточил внимание на проблеме изменения покупательной способности средств обращения, которую он определил как величину, обратную общему уровню цен.

Его интересовало соотношение агрегированного спроса на деньги и их предложения. Вопросы же, связанные с изменением спроса и предложения товаров и движением относительных цен, т.е. вопросы которые рассматривает теория общего равновесия, Фишер внес за рамки теории денег. Таким образом, можно утверждать, что Фишер принял «классическую дихотомию» реального и денежного сектора экономики.

В центре денежной теории Фишера - знаменитое уравнение обмена, описывающее связь между объемом совершаемых сделок, массой законных платежных средств в обращении, скоростью обращения последних и общим уровнем цен.

Это обычное уравнение количественной теории: PQ= MV, Щ индекс цен; Q - объем сделок; М- масса денег в обращении, V - скорость их обращения. Без содержательной интерпретации, объясняющей характер переменных и их взаимосвязи, т.е. без обращения к динамическому неравновесию, это уравнение представляет собой тождество, или определение.

Фишер принял и попытался дать обоснование основного положения количественной теории денег, согласно которому уровень цен изменяется прямо пропорционально изменению количества денег в обращении при условии, что скорость обращения денег и объем торговли остаются неизменными.

Фишер рассматривал денежное обращение в рамках макроподхода в отличие от сторонников так называемого кембриджского уравнения, которые подходили к анализу денежного обращения с позиций индивида, решающего задачу оптимального распределения портфеля и тем самым определяющего желательный объем кассовых остатков, т.е. спрос на деньги. Уравнение выглядело следующим образом: т = ky, или т = kPq, где т - индивидуальный спрос на кассовые остатки, у - доход индивида; q - объем совершаемых им сделок. После процедуры агрегирования: М= kPQ или М= kY.

С формальной математической точки зрения уравнение Фишера и кембриджское уравнение эквивалентны, поскольку можно принять, что k= 1/V. Различия коренятся в интерпретации этих уравнений, в позиции, с которой рассматривается денежное обращение.

Фишер сделал важный шаг в сторону статистического «наполнения» денежной теории. Он предвидел огромное практическое значение денежной теории, особое внимание уделял статистическому содержанию входящих в уравнение переменных и явно или неявно предполагаемому механизму взаимодействия между этими переменными и другими экономическими показателями.

В уравнении Фишера Q отражает все сделки, в которых участвуют законные платежные средства, что означает учет не только конечных, но и промежуточных сделок. Агрегат PQ в уравнении Фишера получен простым суммированием всех индивидуальных сделок, совершаемых с каждым товаром в течение года, т.е. PQ=p1 q1+ p2 q2 + ...

В отличие от традиционной количественной теории масса платежных средств у Фишера включает как наличность - М, так и чековые депозиты – M1. Таким образом, Фишер отразил в теории реальный исторический факт повышения роли банков в обслуживании процесса обмена. Важно то, что Фишер в каком-то смысле начал процесс «деабсолютизации» денег как уникального финансового актива, открыл дорогу портфельному подходу, хотя сам этот подход не развивал. По существу, он первый расширил статистическое содержание денежной массы за счет включения в нее денежных субститутов. Сегодня - это срочные и сберегательные депозиты в банках и других финансовых институтах, некоторые виды государственных ценных бумаг и т.д., которые находят отражение в денежных агрегатах М1, М2, М3 и т.д.

Двум денежным агрегатам, которые рассматривал Фишера, соответствовали и две разные скорости обращения: V и V1. Обе скорости обращения предполагались устойчивыми по отношению к другим переменным уравнения и независимыми друг от друга. Фишер исходил из того, что соотношение между депозитами и наличными деньгами определено привычками людей и сложившимися институциональными характеристиками системы, например, частотой выплаты зарплаты, принятой практикой оплаты счетов, уровнем вертикальной интеграции фирм и т.д., а также банковским законодательством, определяющим резервное обеспечение, и потому это соотношение может считаться неизменным. Фишер не рассматривал возможности, что некоторые ликвидные активы будут в какой-то степени выполнять функцию денег, а, следовательно, процентная ставка будет оказывать воздействие на величину спроса на деньги.

При таком подходе естественным было убеждение Фишера в том, что и для случая депозитов вывод количественной теории сохраняет свою силу. Однако со временем Фишер сделал важное уточнение: вывод количественной теории справедлив в так называемых нормальных условиях, т.е. вне переходных периодов. Таким образом, Фишер признал ограниченность возможностей количественной теории как универсальной макромодели, прежде всего в коротких периодах.

Эта неполнота количественной теории отчасти была компенсирована его теорией процента, в центре которой находится знаменитое уравнении инфляции Фишера: i = r + p, где i – номинальный (рыночный, денежный) процент; r - реальный процент; р – темп роста цен, или показатель инфляции.

Взятое само по себе, это уравнение можно трактовать как тождество, или определение. Так, реальный процент, по существу, определяется как разница между наблюдаемыми рыночным процентом и темпом инфляции. Достаточно просто выразить каузальную связь для равновесной ситуации: в стационарных условиях, или в долгосрочном периоде, номинальный процент полностью адаптируете к изменениям цен.

Если же рассматривать это уравнение как условие равновесия на финансовом рынке, то при описании процесса в нестационарном состоянии, когда ожидаемый рост цен не совпадает с фактическим, в уравнении должна присутствовать переменная, отражающая фактический, а ожидаемый уровень цен. В этом случае уравнение содержит две ненаблюдаемые переменные, и их оценка требует введения дополнительных предположений, например, предположения о формировании инфляционных ожиданий. Более того, если процесс адаптации требует значительного времени, то встает вопрос о влиянии инфляции на реальную процентную ставку. Возникает проблема, в определенном смысле аналогичная той, с которой столкнулся Викселль. И в этом случае встает вопрос о влиянии изменения цен через изменение реальной процентной ставки на реальные переменные системы, прежде всего, объем производства и занятости. Причем этот подход позволял анализировать ситуацию не только инфляции, но и дефляции, столь важную для периода 30-х годов.

Еще в работе «Оценивание и процент» Фишер высказал мысль о том, что адаптация системы к изменению цен требует достаточно продолжительного времени и протекает неравномерно в том смысле, что некоторые цены изменяются быстрее, чем другие. Именно это обстоятельство служило основанием для следующего предположения об изменении реальной ставки: в условиях не полностью антиципированной инфляции она может оказаться меньше равновесной - поскольку номинальная ставка не успевает полностью отреагировать на изменения цен (Фишер связывал это с различной реакцией кредиторов и заемщиков), а в условиях дефляции - больше. Отсюда ясно, что в отличие от Пигу, у которого падение цен через эффект реальных кассовых остатков оказывало стабилизирующее воздействие на экономику, Фишер скорее видел в нем фактор, дестабилизирующий экономику из-за связи между реальной процентной ставкой и динамикой цен.

Мы видим, что по некоторым вопросам позиция Фишера приближается к позиции Викселля, но это обстоятельство не должно ввести в заблуждение и затушевать различия их подходов. У Викселля в качестве экзогенной (по отношению к последующему изменению Цен) переменной выступает разность естественной и денежной процентных ставок. У Фишера процент - переменная, эндогенная по отношению к ценам. Далее, Викселль рассматривал изменение общего Уровня цен как результат изменения относительных цен товаров, Фишер рассуждал, прежде всего, в терминах общего уровня цен и считал, что изменение цен предшествует изменению процентной ставки, хотя, как и Викселль, он стремился объяснить факт однонаправленного движения этих переменных.

Признавая возможность влияния денег (через процентную ставку) на реальные переменные модели, Фишер фактически допускал существование зависимости типа кривой Филлипса . И тем самым открывал дорогу анализу роли денег в условиях неравновесия. Однако в «Покупательной силе денег» он не пошел далеко по этому пути, так как главную задачу видел в убеждении читателя в необходимости стабильности темпов роста денежной массы. Впрочем, к этом выводу он, скорее всего, пришел бы и в результате анализа неравновесного процесса, как это сделали монетаристы.

Практическим следствием денежной теории Фишера, направленным на решение проблемы стабилизации покупательной способности денег, или общего уровня цен, были: предложение следовать правилу «компенсированного доллара», высказанное в «Покупательной силе денег» и предложение так называемых 100%-х денег, высказанное в работе с соответствующим названием.

Суть первого предложения состояла в том, что в условиях золотого стандарта стабильность покупательной способности денег может быть достигнута, если правительство будет корректировать цену золота в обратной пропорции к изменению общего уровня товарных цен. Это правило он предлагал распространить на мировое хозяйство: изменения цен золота в национальных валютах должны происходить согласованно во всех странах, связанных системой фиксированных курсов, и отражать соотношения между изменениями национального и мирового индекса цен.

Идея компенсированного доллара представляет собой правило, которому политики должны всегда следовать, не поддаваясь искушению отказаться от него ради исправления текущей ситуации. И как таковая, эта идея в определенной мере созвучна рекомендации монетаристов и представителей новой классики, отстаивающих необходимость следовать «денежному правилу», а не политике точной настройки.

Идея 100%-х денег состояла в установлении 100%-го резервного обеспечения чековых депозитов. Эта идея вновь стала популяр 80-е годы в связи с обострением проблемы надежности банков и других финансовых институтов в условиях быстрого увеличения многообразия платежных средств и связанным с этим ростом неустойчивости денежной системы.

Предвосхитив многие теоретические и практические идеи, а так же методы анализа, получившие распространение в будущем, менее, не предположил целостной модели денежной экономики. Но если бы он это сделал, то, как пишет Дж. Тобин, «он мог бы стать американским Кейнсом» .

Fisher I. The Purchasing Power of Money: Its Determination and to Credit, Interest, and Crises. N.Y., 1911.

Fisher I. 100% Money: Designed to Keep Checking Banks 100% Liquid; to Prevent Inflation and Deflation; Largely to Cure or Prevent Depression; and to Wipe Out Much of the National Debt. N.Y., 1930.

В 1926 г. Фишер написал на эту тему статью, озаглавленную «Статистическое соотношение между безработицей и изменениями цен» (Fisher I. A. Statistical Relation between Unemployment and Price Changes // International Labour Review. 1926. June. 13).

Tobin J. Fisher, Irving // New Palgrave. Vol. 2. London, 1989. P. 376.

Селегмен Б. Основные течения современной экономической мысли. - М.: Прогресс, 1968. Гл. 6, 7.

Блауг М. Экономическая мысль в ретроспективе. М.: Дело Лтд, 1994. Гл.12,15.

Фишер И. Покупательная сила денег, ее определение и отношение к кредиту М„ 1925.

.

Ваш комментарий о книге

Обратно в раздел Экономика и менеджмент

|

|