Библиотека

Теология

Конфессии

Иностранные языки

Другие проекты

|

Ваш комментарий о книге

ЛЕКЦИЯ № 5. Денежный оборот. Денежная система России

1. Денежный оборот, принципы его организации и структура

2. Общая характеристика денежной системы

3. Закон денежного обращения

4. Денежные доходы и расходы населения

5. Инфляция, ее сущность и виды

1. Денежный оборот, принципы его организации и структура

Денежный оборот представляет собой систему денежных расчетов по поводу реализации товаров предприятиями друг другу и населению. Денежный оборот — это сумма платежей, совершенных в стране за определенный период. Денежный оборот представляет собой процесс непрерывного движения денежных знаков в наличной и безналичной форме.

В целом денежный оборот делится на две части:

- денежный оборот, возникающий при расчетах между предприятиями в процессе реализации продукции, т. е. это платежи по товарным операциям;

- денежный оборот, платежи которого возникли за нетоварные операции (расчЕты по зарплате, выплаты дивидендов, налоговые отчисления и др.). Следует различать понятия «денежный оборот» и «платежный

оборот».

Если денежный оборот включает в себя только платежи, совершающиеся наличными и безналичными деньгами, то платежный оборот помимо этого включает платежи другими средствами: чеками, векселями и др. Таким образом, денежный оборот является составной частью платежного оборота.

Наличный денежный оборот

Все предприятия и организации на территории РФ независимо от организационно-правовой формы обязаны хранить свободные денежные средства на счетах в коммерческих банках.

Наличные деньги, поступающие в кассы предприятия в течение дня, подлежат ежедневной сдаче в обслуживающий их банк. В своих же кассах предприятие имеет право оставлять наличность только в пределах лимита, установленного обслуживающим его банком. При определении этого лимита учитывают специфику

35

деятельности предприятия, поскольку он должен обеспечивать нормальную работу предприятия с утра следующего дня.

Лимит устанавливается ежегодно, но его размер может быть пересмотрен в течение года по просьбе предприятия.

Превышение кассового лимита допускается только в течение 3 рабочих дней при выдаче на предприятии зарплаты и других социальных выплат.

Необходимые для работы предприятия денежные средства запрашиваются в обслуживающем банке; однако сам коммерческий банк также хранит у себя не все наличные деньги, полученные от клиента.

Основную часть наличности банки сдают в РКЦ — подразделение Центрального Банка.

Обычно банки выдают предприятиям запрашиваемые наличные деньги, как правило, из ежедневных поступлений наличности в своих кассах. Но если для удовлетворения текущей заявки предприятия текущей наличности не хватает, банк запрашивает наличные деньги у РКЦ.

Но и последние хранят наличные деньги в своих операционных кассах в ограниченном объеме. Основную массу наличных денег они получают от коммерческих банков, которые из операционных касс переводят их в резервные фонды РКЦ, т. е. временно изымают их из обращения.

Если наличности, имеющейся в операционной кассе РКЦ для удовлетворения заявок КБ, не хватает, то РКЦ обращается в ЦБ РФ за разрешением перевести в операционную кассу часть наличных денег из резервного фонда.

Безналичный денежный оборот

Безналичные денежные расчеты — это расчеты без участия наличных денег, проводимые путем списания денежных средств со счета плательщика и зачисления их на счет получателя. Для этого необходимо, чтобы в КБ были открыты расчетные и текущие счета плательщиков и получателей.

Расчетный счет открывают юридическим лицам, занимающимся коммерческой деятельностью, и гражданам, занимающимся предпринимательской деятельностью без образования юридического лица — ПБОЮЛ.

Владелец расчетного счета имеет полную экономическую самостоятельность в расходовании средств, находящихся на его счете. Расчетный счет позволяет совершать практически любые

36

операции: на него зачисляют все денежные поступления владельца, с него средства списываются по заявке владельца.

Текущий счет открывают обособленным подразделениям юридические лица (филиалам, представительствам). При этом предполагается, что они не являются в финансовом плане самостоятельными, т. е. владелец текущего счета может распоряжаться средствами, находящимися на нем, только в соответствии со сметой, утвержденной вышестоящей организацией.

Для открытия расчетного и текущего счета клиент должен предоставить в банк документы:

- заявление;

- документы о государственной регистрации предприятия;

- копию учредительного договора о создании предприятия;

- копию устава предприятия;

- две карточки с образцами подписей и оттиском печати, заверенные нотариально;

- справка из налоговой инспекции о постановке на учет.

Банк не вправе отказать клиенту в открытии счетов, если операции, которые будут по нему совершаться, предусмотрены законом.

2. Общая характеристика денежной системы

Денежная система — это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.

Эмиссия — это выпуск наличных денег в обращение или изъятие их из обращения.

Монополия на эмиссию в России принадлежит ЦБ, т. е. ни один КБ не имеет права самостоятельно принимать решения о выпуске или изъятии из обращения денег.

Если выплаты из РКЦ превышают поступления в него, то имеет место эмиссия денег в обращение, и наоборот: если поступления в операционную кассу РКЦ больше их выплат, то необходимо изъятие денег из обращения.

Денежная система может успешно функционировать лишь при сохранении неразрывной связи между деньгами и экономическими процессами, поэтому денежная система должна быстро реагировать на изменения, происходящие в сфере производства и обращения товаров.

37

В зависимости от формы функционирования денег (всеобщий эквивалент или знак стоимости) можно выделить типы денежных систем:

- системы металлического обращения, при которых денежный товар непосредственно обращается и выполняет функцию денег, а кредитные деньги свободно обмениваются на металлические деньги; в системе металлического обращения можно выделить системы биметаллизма и монометаллизма;

- системы обращения кредитных и бумажных денег, при

этом золото из обращения вытеснено.

В зависимости от характера размена знаков стоимости на золото различают три разновидности золотого монометаллизма: зо-лотомонетный стандарт, золотослитковый стандарт и золотоде-визный стандарт.

Золотомонетный стандарт характеризуется следующими чертами:

- во внутреннем обращении страны находится полноценная золотая монета;

- золото выполняет функцию денег;

- разрешается свободная чеканка золотых монет для частных лиц;

- находящиеся в обращении знаки стоимости свободно обмениваются на золотые деньги;

5) допускается свободный ввоз и вывоз золота.

При золотослитковом стандарте в обращении отсутствуют золотые монеты и запрещена их свободная чеканка. Обмен знаков стоимости производится только на золотые слитки.

Золотодевизный стандарт также исключает обращение золотых монет и свободную чеканку. Обмен знаков стоимости на золото осуществляется при помощи их обмена на валюту стран, имеющих золотослитковый стандарт.

3. Закон денежного обращения

Закон денежного обращения показывает, сколько нужно наличных денег для экономики страны.

Закон по К. Марксу: «Сумма цен по реализуемым товарам, работам или услугам минус сумма цен по товарам, работам или услугам, проданным с рассрочкой платежа, срок оплаты которых еще не наступил, плюс сумма цен по реализованным товарам,

38

оплаченным с прошлых периодов, минус взаимопогашаемые платежи».

В настоящее время в условиях демонетизации золота закон претерпел изменения. Теперь уже нельзя оценить количество денег с точки зрения приблизительного их расчета через золото, поскольку оно ушло из обращения и не выполняет уже функцию денег.

Главное условие стабильности экономики — это соответствие потребности народного хозяйства в деньгах и их фактического поступления в наличный оборот.

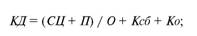

Сумма денежной единицы, находящейся в обращении, называется денежной массой. Ее величину в настоящее время определяют по формуле:

где КД — количество денег в обращении; СЦ — сумма цен товаров;

П — обязательные и предполагаемые платежи населения; Ксб — предполагаемые сбережения населения; Ко — остаток денег в кассах банков и предприятий; О — скорость оборота денег.

Таким образом, количество денег в обращении должно быть на таком уровне, чтобы имелась возможность приобрести все товары и услуги, подлежащие реализации по определенным ценам.

4. Денежные доходы и расходы населения

Денежная масса как совокупность безналичных и наличных денег, покупательских и платежных средств призвана обеспечить в национальной экономике обращение товаров и услуг.

В ее структуре выделяют активную часть — денежные средства, реально обслуживающие хозяйственный оборот, — и условно-пассивную часть — денежные направления, которые потенциально могут служить расчетными средствами.

Изменение объема денежной массы зависит не только от увеличения количества находящихся в обращении денег, но и от ускорения их оборота.

39

Скорость обращения денег — быстрота их оборота при обслуживании сделок.

Для анализа степени обеспеченности экономики денежными средствами также используют показатель — коэффициент монетизации. Он рассчитывается как отношение среднегодовой величины денежной массы к номинальной величине ВВП. Этот коэффициент является величиной, обратной скорости обращения денег.

Объем денежной массы в стране во многом зависит от уровня общего потребления товаров и услуг населением.

Баланс денежных доходов и расходов населения отражает движение той части ВВП РФ, которая в форме денежных доходов (табл. 1) поступает в распоряжение населения и используется на покупку товаров и оплату услуг, добровольные и обязательные платежи и взносы, также учитываются все денежные средства, направленные на все виды сбережений.

Таблица 1

Форма баланса денежных доходов и расходов населения РФ

ДОХОДЫ |

РАСХОДЫ |

1. ФОТ |

1. Покупка товаров и оплата услуг |

2. Социальные трансферты, в том числе пенсии, пособия, стипендии |

2. Обязательные платежи и добровольные взносы |

3. Доходы населения от собственности,

предпринимательской деятельности,

кредитно-финансовых операций |

3. Прирост вкладов в банках, приобретение недвижимости, валюты, облигаций, государственных займов и др. |

Всего денежных доходов |

Всего денежных расходов |

Остаток |

Остаток |

Баланс |

Баланс |

5. Инфляция, ее сущность и виды

Термин «инфляция» буквально означает «вздутие». Современной инфляции присущ ряд отличительных особенностей:

- если раньше инфляция носила искомый характер, то сейчас — повсеместный и всеохватывающий;

- если раньше она играла периодическую роль, то сейчас — хроническую;

- слагается под воздействием и денежных, и не денежных факторов.

40

Различают два типа инфляции:

- инфляция спроса;

- инфляция предложения.

Первая характеризуется тем, что в обращении возникает избыток денег по отношению к количеству товаров и услуг, в силу чего происходит рост цен. Вторая означает рост цен, который обусловливается увеличением издержек производства. Причиной их роста может быть увеличение цен на сырье, повышение заработной платы под воздействием сил профсоюза, государственная политика и др.

Выделяют:

- ожидаемую инфляцию, которая вызывается политикой и экономикой нестабильности, потерей доверия населения к власти, в результате начинается закупка товаров впрок, что значительно увеличивает на них спрос и вводит дисбаланс между товарами и денежной массой;

- открытую, проявляющуюся в условиях, когда цены не регулируются сверху, а формируются под влиянием рыночных факторов; регулятором цен служит соотношение спроса и предложения на основных рынках; эту инфляцию характеризует постоянный рост цен;

- подавленную, возникающую в условиях жесткого регулирования цен и доходов; она проявляется не в росте цен, а в обострении товарного дефицита; ее трудно «лечить». Таким образом, инфляция представляет собой обесценение

денежных знаков, которое в последние годы проявляется в двух основных формах: росте цен на товары и услуги, падении валютного курса денежной единицы.

В международной практике в зависимости от уровня роста цен на товары общепринято деление инфляции на три основных вида: ползучую, галопирующую, гиперинфляцию.

При ползучей инфляции среднегодовое повышение цен не превышает 3—5%.

Она не сопровождается кризисными потрясениями и стала привычным явлением рыночной экономики.

Галопирующая в отличие от ползучей становится трудно управляемой. Среднегодовой рост цен 10—50% и выше.

Наиболее опасной и разрушительной является гиперинфляция. Среднегодовой рост цен превышает 100%. А иногда выражается и четырехзначными числами. Ее опасность в том, что она

41

становится неуправляемой. Она может возникать как следствие продолжительных войн и серьезных социально-политических потрясений. Для определения уровня инфляции используют показатель индекса цен.

Индекс потребительских цен измеряет стоимость «корзины» — набора потребительских товаров, который в разных странах может отличаться друг от друга. Этот индекс определяется по формуле:

Iц = Стоимость потребительской корзины в базисный период / /Стоимость потребительской корзины в отчетный период.

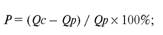

Темп инфляции рассчитывают по формуле:

где P — темп инфляции;

Qр — индекс потребительских цен прошлого периода; Qc — индекс потребительских цен текущего года.

Методы стабилизации инфляции

Важнейшими формами стабилизации денежного обращения являются антиинфляционная политика и конкретная денежная реформа. В каждой стране обязательно проводят антиинфляционную политику, используя при этом прямые и косвенные методы.

Прямые методы включают, во-первых, прямое регулирование государством финансовых процессов и воздействие на количество денежной массы, во-вторых, государственное регулирование цен на товары и услуги, в-третьих, совместное с профсоюзами государственное регулирование зарплаты, в-четвертых, государственное воздействие на процессы внешнеэкономических отношений, что затрагивает внешнюю торговлю, ввоз и вывоз капитала, воздействие на валютный курс национальной валюты.

Косвенные методы связаны с регулированием денежной массы на основе деятельности центральных и коммерческих банков страны: регулирование ЦБ учетной ставки КБ, воздействие на процессы рефинансирования последних, определение ЦБ обязательных резервов КБ, операции ЦБ на валютном и открытом рынке ценных бумаг.

.

Ваш комментарий о книге

Обратно в раздел Экономика и менеджмент

|

|

![]()